התראיינתם לסטארטאפ והציעו לכם אופציות. איך תדעו כמה הן שוות? במדריך זה אעבור על כמה דברים בסיסיים שחשוב לדעת לגבי אופציות לעובדים.

תוכן עניינים

בתור יועץ חיצוני לסטארטאפים, אני נתקל בבלבול רב בנושא חלוקת אופציות לעובדים.

בהרבה מקרים, לעובדים בסטארטאפ אין מושג כמה האופציות שלהם שוות, או בכלל איך לחשב אותן. מצד שני, חברות לא תמיד יודעות כמה אופציות לחלק לעובדים שלהם, ואיך לנהל את התהליך הזה (בטח בשלבים התחלתיים של החברה).

בהמשך המאמר נענה על שאלות נפוצות, נבהיר כמה מושגים שחשוב להכיר, ולבסוף – נעבור על דוגמה שתעזור להכל להיות הרבה יותר ברור. בואו נתחיל.

מה זה אופציה וכמה זה שווה לי?

לפני שנכנס לעומק, בואו נבין קודם מה זה אופציה ולמה חברות מעניקות אופציות לעובדים בכלל.

אופציה זה נייר המאפשר למחזיק לקנות בעתיד נכס במחיר מסוים. חברות מעניקות אופציות כדי לרתום את העובדים לעזור לחברה, ולהעלות את שווי החברה. ובגדול, זו מטרת העל של כל חברה באשר היא.

כמה שווה האופציה?

אז איך מבצעים חישוב אופציות לעובדים? בואו נבין באמצעות הדוגמה הבאה:

במקרה שלנו, העובד מקבל 1000 אופציות לרכוש בעתיד 1,000 מניות חברה ב- 5$.

אם בעתיד מחיר המניה יהיה שווה 20$, העובד יצטרך לשלם מכיסו את ה- 5$ ("תוספת המימוש") כדי להמיר את האופציה למניה בפועל ואז יוכל למכור את המניה ב- 20$. מה שמביא את שווי כל אופציה ל- 15$.

מכיון שלעובד יש 1,000 יחידות אזי שווי כל האופציות שבידו הוא 15,000$.

אז מה זה בעצם אומר אם קיבלתם 1,000 אופציות?

התשובה היא: כלום!

כדי לדעת איזה אחוז מהחברה קיבלתם אתם צריכים לשאול את הארגון כמה מניות יש כרגע בחברה. כך למשל, אם יש בחברה מיליון מניות, אז 1,000 מניות מהוות 0.1% מהחברה.

כמה אופציות נהוג לחלק לעובדים?

האחוז שאתם מקבלים בחברה תלוי בבכירות שלכם ובשלב שבה החברה נמצאת.

- עובדי פיתוח מן המנין לרוב מקבלים כ- 0.2% בשלבי ה סיד

- מנהלים בדרג VP יכולים לקבל בין 0.5% ל 1%

- בשלבים מאוחרים יותר יקבלו עובדי פיתוח 0.1%

ומה קורה מאוחר יותר? בדרך כלל כשהחברה כבר בשלבים מאוד מתקדמים, לא ידברו איתכם באחוזים אלא בכמות אופציות.

כמה ישאר לי בסוף? מהי המשמעות של דילול

אם אתם מחזיקים בחברה 1% זה ממש לא אומר שזה יהיה השיעור שתחזיקו בו במועד האקזיט המיוחל (שיקרה בעוד כמה שנים).

החברה תגייס עוד כסף ותנפיק למשקיעים עוד מניות כך שהאחוזים שלכם ידוללו בכל סבב, יחד עם שאר המשקיעים.

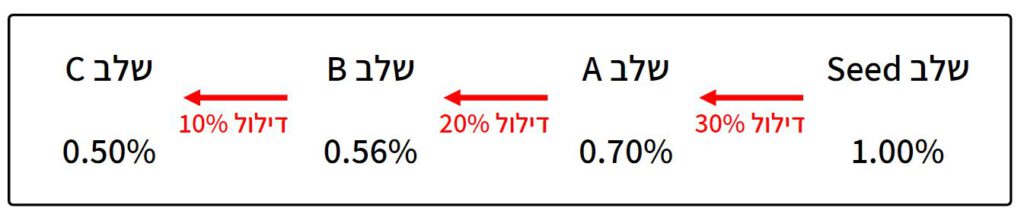

בואו נסתכל על היקף הדילול הטיפוסי:

בסבב A אתם יכולים לצפות להיקף דילול של כ- 30% ובשלבים מאוחרים יותר הדילול יהיה יותר נמוך. כ- 10% עד 15%.

כך שאם קיבלתם בשלב הסיד 1%, לאחר 3 סבבים יהיה לכם כ- 0.5% מהחברה.

כמובן שהתקווה היא שכל סבב גיוס יהיה בווליואציה גבוהה יותר כך שהאחוזים המדוללים שלכם יהיו שווים יותר למעשה.

מימוש אופציה – כמה אצטרך לשלם כדי להפוך את האופציה למניה?

תוספת המימוש זה הסכום שתצטרכו "לשלם" על מנת להפוך את האופציה למניה. אלו אותם 5$ שמוצגים בתרשים הראשון.

תוספת המימוש משקפת את שווי החברה במועד שהצטרפתם כעובדים. מטרת האופציות היא לגרום לכם להעלות את שווי החברה כך שזה די פייר שתקבלו אופציות המשקפות את מועד הצטרפותכם לחברה.

ככל שתוספת המימוש גבוהה יותר – שווי האופציות שלכם נמוכות יותר. המשמעות היא שאם אתם מצטרפים לחברה שהיא כבר יוניקורן אז תוספת המימוש תהיה גבוהה מאוד והיכולת שלכם להרוויח מהאופציות – נמוכה יותר. מאידך, אם הצטרפת לסטארטאפ בתחילת הדרך – השווי צפוי לעלות משמעותית ולכן שווי האופציות שלכם יעלה משמעותית.

אמרתי שאתם צריכים "לשלם" את תוספת המימוש.

אל תדאגו, כאשר יש אקזיט – התשלום הזה יקוזז מה- 20$ שווי המניה ואתם תקבלו ישר את הנטו.

כמה מושגים שחשוב להכיר

בואו נדבר על כמה מרכיבים נוספים שחשוב להכיר בהקשר של אופציות לעובדים:

הבשלה (Vesting)

חברות מעניקות בדרך כלל אופציות המבשילות לאורך מספר שנים. הסטנדרט היום בתעשיה הוא הבשלה רבעונית לאורך 4 שנים כאשר בשנה הראשונה יש קליף. המשמעות היא שב- 12 החודשים הראשונים – אף אופציה לא מבשילה וכך אם תעזבו לא תהיו זכאים לכלום. בתום 12 החודשים הראשונים – 25% מהאופציות יהיו שלכם ולאחר מכן במשך כל אחד מ- 12 הרבעונים הבאים 6.25% מהאופציות יבשילו עד שבתום 4 השנים, 100% מהאופציות שלכם.

פקיעת אופציות

כשתקבלו את מכתב ההענקה יהיה כתוב שם שהאופציות יפקעו תוך מספר שנים. זה מרכיב סטנדרטי. אתם צריכים לוודא שלקראת מועד פקיעה האופציה – החברה מאריכה את אורך חיי האופציות, אם לא היה אקזיט לפני כן.

אקסלרציה

מה קורה אם יש אקזיט לפני שכל האופציות שלכם הבשילו. אם החברה נחמדה – היא תוסיף סעיף שאומר שכל האופציות שטרם הבשילו – יואצו ויהיו שלכם. אתם יכולים לדרוש זאת מהחברה בטענה שעבודתכם המאומצת סייעה לחברה להגיע לאקזיט המיוחל מוקדם מהצפוי ולכן אתם זכאים לכל האופציות

סקנדרי

סקנדרי זה מצב בו משקיעים קונים חלק מהאופציות שהבשילו מאת העובדים גם לפני שיש אקזיט. הביטוי סקנדרי זה רכישה "בשוק המשני" בניגוד ל- IPO (הנפקה) שזה Initial Public Offering. אפשר לצפות לסקנדרי בחברות בשלבים מאוד מתקדמים בווליואציות גבוהות מאוד. אין סנדרי בסטארטאפים בשלבים מוקדמים.

לקריאה נוספת: מה אתם צריכים לדעת על סקנדרי >>

הנפקה

אם החברה שלכם הגיע לשלב ה- IPO, כל האופציות שהבשילו יומרו מיד למניות, אבל קרוב לוודאי שלא תוכלו למכור מייד את המניות בבורסה כי הם יהיו מוגבלות ב- Lock-up period של מספר חודשים טובים. תצטרכו לקוות שמחיר המניה בבורסה יהיה אטרקטיבי והמניה לא תתרסק מכל מיני סיבות (שלא בהכרח תלויות בחברה).

מה קורה לאופציות שלי אם אעזוב את החברה לפני האקזיט?

אם אתם עוזבים את החברה לפני האקזיט יש לכם בדרך כלל 30 עד 90 יום לממש את האופציות.

במקרה הזה אתם צריכים לשלם את תוספת המימוש מכיסכם ולהשאיר את האופציות אצל הנאמן. זה באסה גדולה כי אתם מוציאים כסף מהכיס שלכם ללא ידיעה אם באמת יהיה אקזיט בחברה בעתיד ותרוויחו מהאופציות.

יש פלטפורמה בשם EquityBee שמסייעת לעובדים לממש אופציות. תנסו שם. אולי יש לכם משקיע או קרוב משפחה שמוכן להשקיע עבורכם את הכסף ותתחלקו ברווח. לשיקולכם.

אם החברה צעירה מאוד ותחזית האקזיט רחוקה – תשקלו אולי לוותר ולא לממש את האופציות. קניית מניות בחברות לא סחירות זה לא דבר מאוד אטרקטיבי כמשקיע. ואם עזבתם את החברה ומימשתם את האופציות, החברה תדרוש מכם לחתום על פרוקסי שמהווה ויתור על זכותכם להצביע כבעלי מניות. זו דרישה די סטנדרטית ולגיטימית. החברה לא רוצה להיות תלויה בכל בהצבעות באסיפה הכללית.

מס על מימוש אופציות

כדי להינות ממיסוי של 25% באקזיט, האופציות צריכות להיות מוחזקות ע"י נאמן מס.

אני לא אלאה אתכם בחלק הטכני של זה. אתם רק צריכים לדעת שזה קיים ושתפקיד החברה לטפל בזה. גם אם מימשתם אופציות לאחר עזיבת מקום העבודה, המניות יוחזקו ע"י הנאמן.

*קרוב לוודאי שאם עשיתם אקזיט תטפסו לרמת מס אשר תחיל עליכם "מס יסף" של 3% נוספים כך שהמיסוי הכולל שלכם יהיה 28%. צרות של עשירים.

דוגמה מסכמת – חישוב אופציות לעובדים

טל סיימה את לימודיה באוניברסיטה והתקבלה לסטארטאפ מגניב. במכתב ההענקה היה רשום שהיא מקבלת 2,500 אופציות ותוספת מימוש של $12.

טל שאלה את מנהל הכספים בחברה – כמה מניות יש כרגע בחברה ומה היה המחיר למניה בגיוס האחרון?

והוא ענה לה שהמחיר המניה היה $12 ובחברה יש מיליון מניות לאחר הגיוס.

טל מבינה ששווי הסטארטאפ הוא 12 מיליון דולר, ושהיא קיבלה רבע אחוז מהחברה (2,500 אופציות חלקי מיליון מניות).

הסטארטאפ התקדם יפה וגייס עם השנים סכומי השקעה נוספים והנפיק כמובן מניות למשקיעים אשר דיללו את מחזיקי האופציות ושאר בעלי המניות ב- 50%.

לאחר 5 שנים, היו בחברה 2 מליון מניות, והחברה נמכרה (בשעה טובה) ב- 250 מיליון דולר -משקף מחיר מניה של 125$ (250 מיליון חלקי 2 מליון מניות).

שווי האופציות של טל הוא $113 לאופציה (שזה $125 פחות ה $12 תוספת המימוש) ובסך הכל קיבלה $282 אלף דולר לפני מס או 203$ אלף אחרי מס

לסיכום

במדריך זה קיבלתם כלים שעזרו לכם להבין קצת יותר טוב איך מתנהל עולם האופציות לעובדים. אני מקווה שהמידע במאמר עזר, ומאחל לכם להגיע לאקזיט המיוחל (או להנפקה) בקרוב!

פורסם במקור בערוץ היוטיוב של אודי מנדלוביץ'